本周观点

1)行情回顾:

本周沥青期货价格震荡偏强。中东地缘不确定下原油价格反弹,沥青期价跟随上涨。而现货端部分赶工刚需提前在冬季释放,带动现货价偏稳运行。但随着逐渐进入冬季,部分区域降温降雪,将影响沥青出货需求,需求或由小旺季向淡季过渡。考虑炼厂控制排产托底成本价,需求前景偏弱势看待且油价中枢预期下调下,沥青价格或以区间震荡看待。本周黑色板块走强,跟基建有关的沥青或有所情绪带动,但带动能力有限。

2)基本面数据:

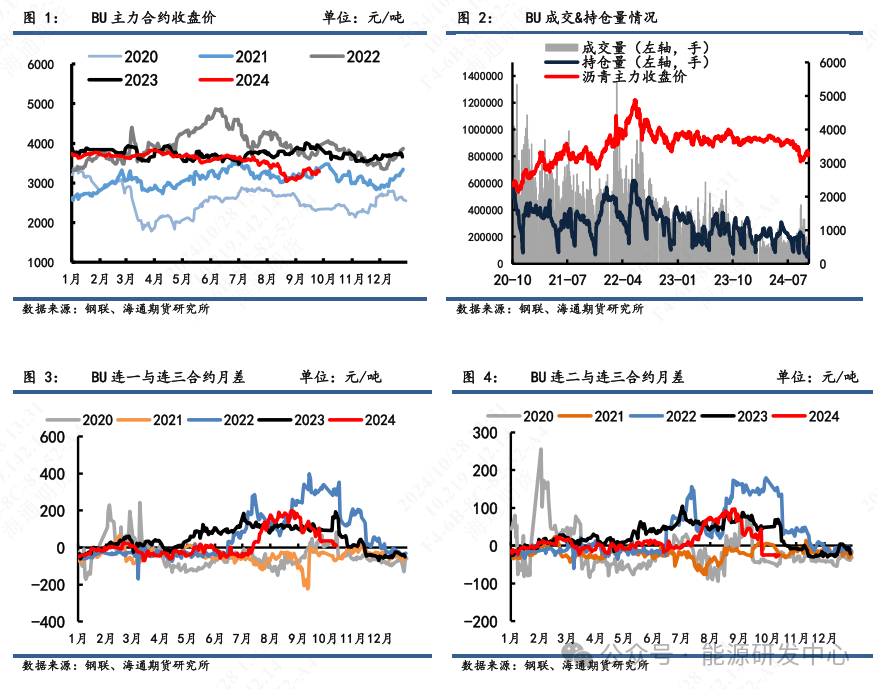

本周沥青期货价格震荡偏强。截止10月25日,沥青主力合约收于3284元/吨,环比10月18日3273元/吨上涨11元/吨,涨幅0.3%。

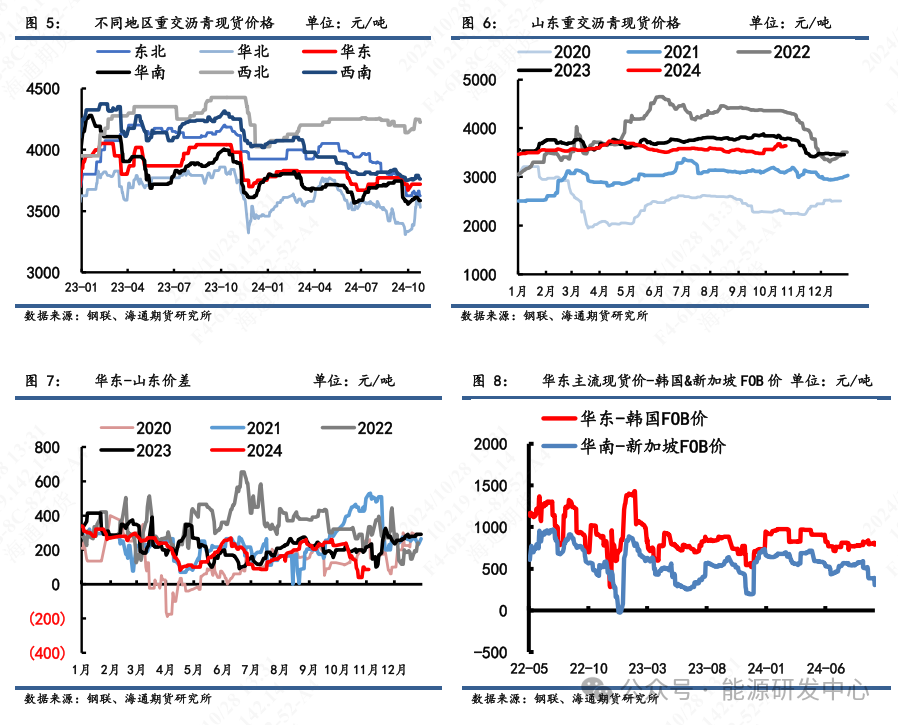

本周现货价格稳定回落。截止10月25日,山东重交沥青现货价为3635元/吨,环比10月18日3680元/下跌45元/吨,跌幅1%。

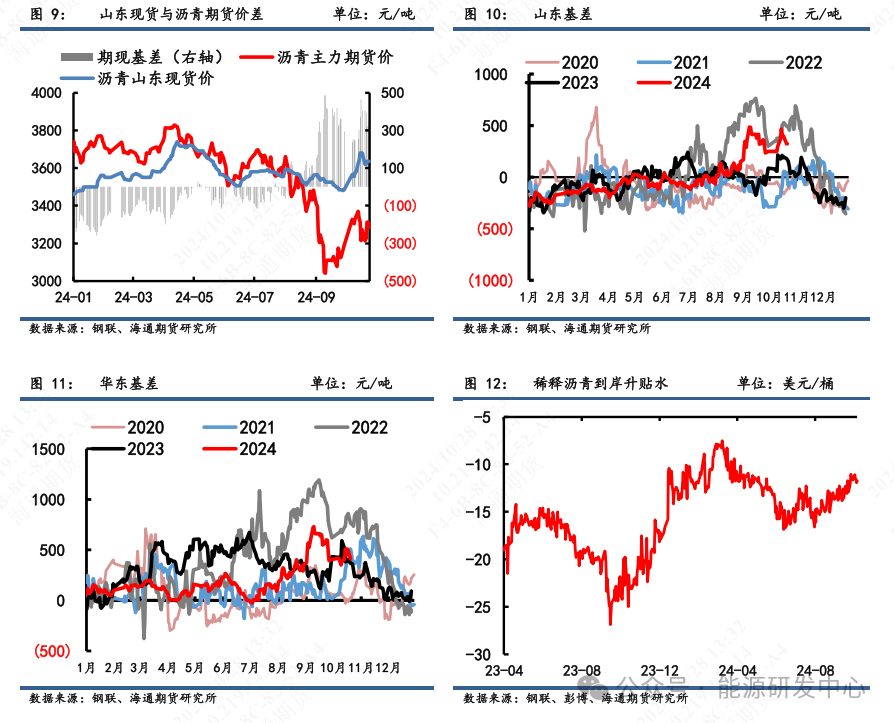

本周基差转弱。截止10月25日,山东期现基差录得351元/吨,环比10月18日407元/吨回落。

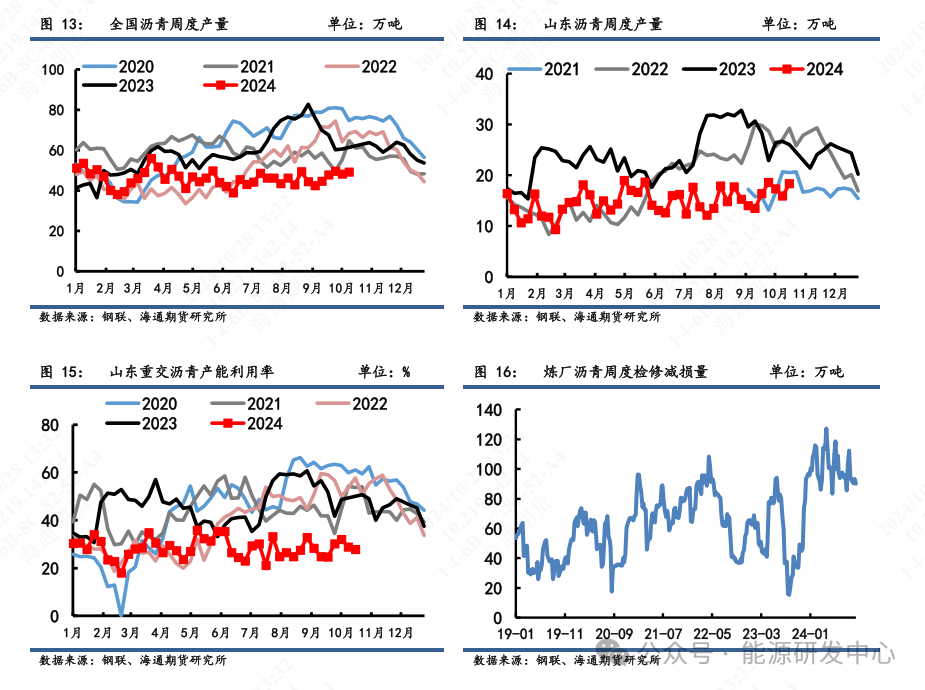

本周沥青供应增加。10月25日当周,中国沥青产量为49.2万吨,环比10月18日当周48.1万吨上涨2%。

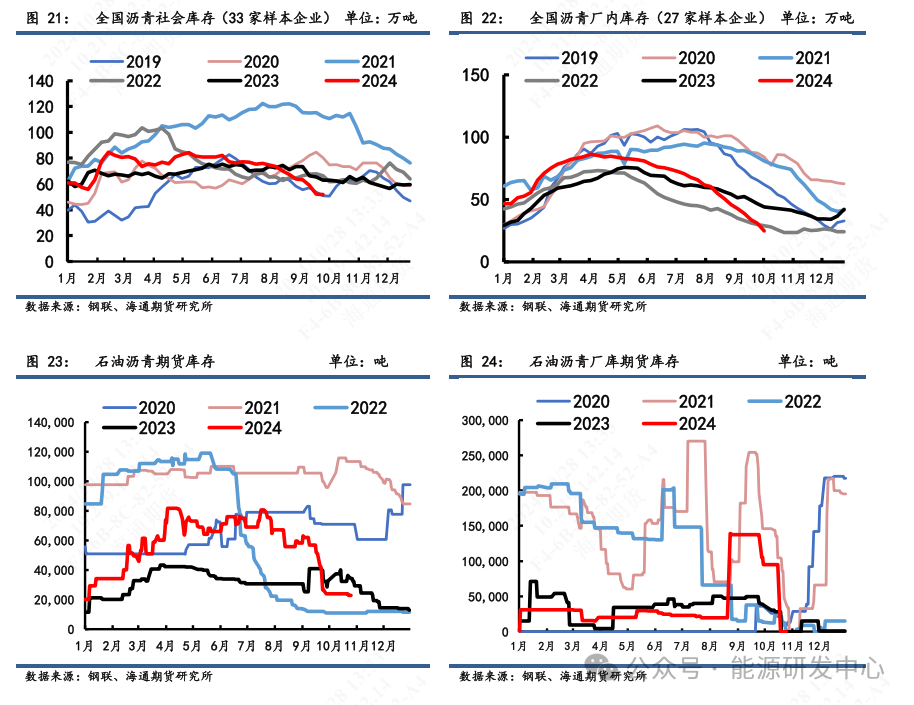

本周销量需求回落。10月25日当周,24家样本企业销量为23.8万吨,环比10月18日当周24.87万吨回落4%。

本周去库节奏明显放缓。10月25日当周,国内27家样本企业沥青厂内库存为52.7万吨,环比上周51.9万吨上涨2%。

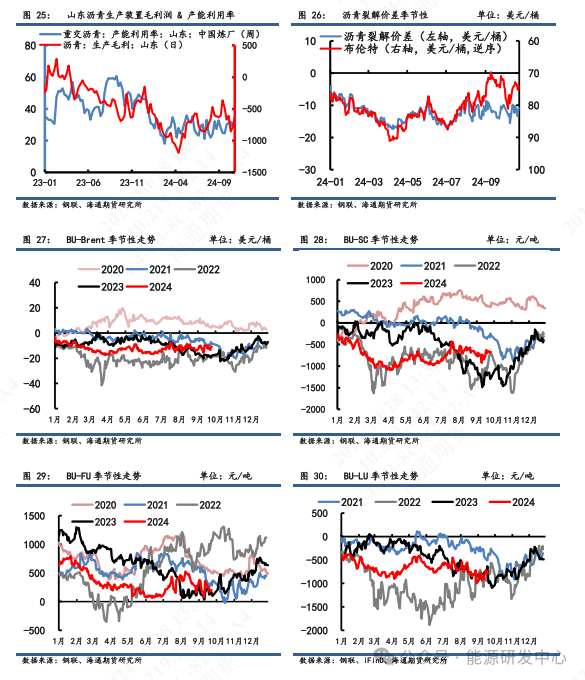

本周利润亏损有所减少。10月25日当周,经钢联测算的山东沥青生产毛利为-628元/吨,环比10月18日当周-794元/吨亏损减少。10月24日,BU-Brent裂解差为-10.8美元/桶,环比10月18日-10.2美元/桶基本持平。

3)观点:单边:沥青持震荡看待。炼厂自身主动修复利润的力量不强,叠加油价震荡偏弱,沥青价格凭借需求预期改善而带来的上行空间仍相对有限。而市场接货情绪相对谨慎,炼厂调整缩减排产计划,尽力以低开工支撑沥青价格下方。品种套利:可逢低多BU-Brent价差。油价重心下移预期,尽管成本端支撑沥青也转弱。但随着沥青炼厂控产和库存去化托底,供应压力或较原油偏小,其价格跌幅较油价或相对抗跌,可以选择逢低多BU-Brent价差。

一、期货市场

本周沥青期货价格震荡偏强。中东地缘不确定下原油价格反弹,沥青期价跟随上涨。而现货端部分赶工刚需提前在冬季释放,带动现货价偏稳运行。但随着逐渐进入冬季,部分区域降温降雪,将影响沥青出货需求,需求或由小旺季向淡季过渡。考虑炼厂控制排产托底成本价,需求前景偏弱势看待且油价中枢预期下调下,沥青价格或以区间震荡看待。

截止10月25日,沥青主力合约收于3284元/吨,环比10月18日3273元/吨上涨11元/吨,涨幅0.3%;单边成交量148406手,环比减少8507手;持仓量129911手,环比增加845手。价差结构上,BU连一与连三合约价差为9元/吨,环比10月18日35元/吨回落。

二、现货市场

本周现货价格稳定上涨。截止10月25日,山东重交沥青现货价为3635元/吨,环比10月18日3680元/下跌45元/吨,跌幅1%。其中华北市场跌45元/吨至3530元/吨,华东市场涨持平,华南市场跌25元/吨至3585元/吨。华东-山东价差为85元/吨,环比上周40元/吨回落。

需求端,冬季前的赶工需求提前释放,但资金不到位下,整体需求存压。供给端,炼厂低利润下维持偏低开工率,低利润和高库存下提升能力有限。总之,下游项目开工不及预期,资金回笼速度滞后,终端需求复相对缓慢,现货价格以稳为主,涨跌幅相对有限。

三、期现基差

本周基差现价下行,期价上涨,基差转弱。截止10月25日,山东期现基差录得351元/吨,环比10月18日407元/吨回落;华东期现基差录得436元/吨,环比10月18日447元/吨回落。10月25日,稀释沥青到岸升贴水为-11.8美元/桶,环比10月18日-11.7美元/桶基本持平。

四、产业链追踪

4.1 供应端

本周沥青供应增加。10月25日当周,中国沥青产量为49.2万吨,环比10月18日当周48.1万吨上涨2%。其中华东产量为8.4万吨,环比10月18日当周9.0万吨回落。山东沥青产量为18.35万吨,环比10月18日当周15.84万吨上涨;重交沥青产能利用率为28.7%,环比10月18日当周27.8%略微上升。本周国内炼厂沥青检修减损量为90.17万吨,环比上周93.27万吨下跌3%。

整体需求相对承压和利润不佳下,炼厂大幅提升开工积极性偏弱,部分炼厂选择停产或者减产,从而减供以支撑沥青价格底部。

4.2 需求端

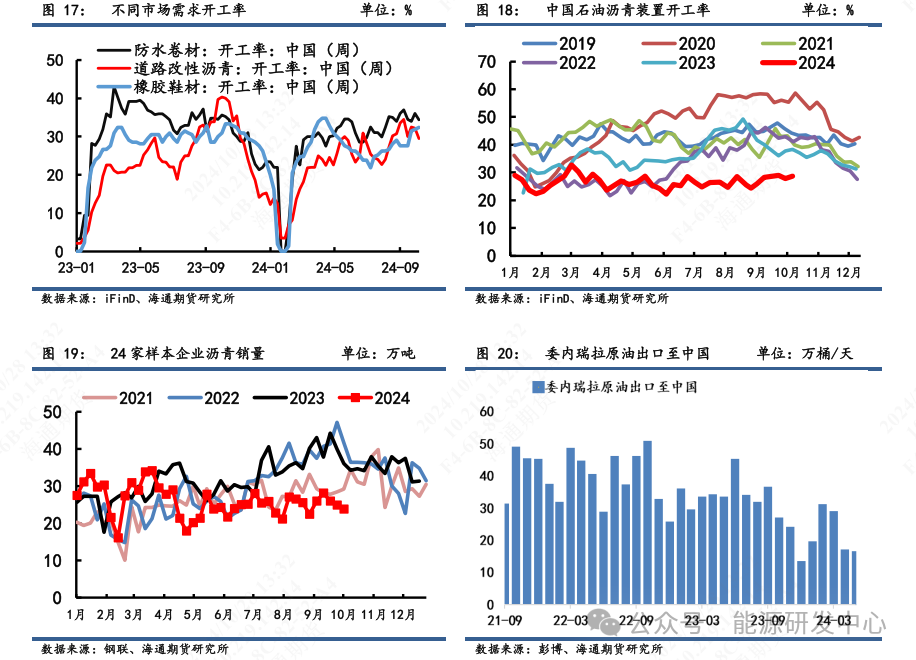

本周销量需求回落。10月25日当周,24家样本企业销量为23.8万吨,环比10月18日当周24.87万吨回落4%。其中华北企业销量为8万吨,环比上周7.5万吨略微上涨;华东企业销量2.3万吨,环比上周2.7万吨回落。华南地区销量2.9万吨,环比上周3.5万吨回落。山东沥青销量为7.2万吨,环比上周7.3万吨基本持平。10月23日当周中国石油沥青装置开工率为28.7%,环比10月18日当周27.8%上升。其中10月25日当周,防水卷材开工率录得34.4%,环比上周36%上涨;道路改性沥青开工率录得29.5%,环比上周32.2%回落。

往后看,随着逐渐进入冬季,需求端也将面临压力,沥青小旺季向淡季切换。总量上终端需求受项目资金缺乏、项目规划不断延迟等结构性影响仍在,市场对沥青持谨慎看待。

4.3 库存端

本周去库节奏明显放缓。现货端,10月25日当周,国内27家样本企业沥青厂内库存为52.7万吨,环比上周51.9万吨上涨2%;33家样本企业社会库存量为24.7万吨,环比上周30.8万吨回落20%。期货端,10月25日石油沥青期货库存为22740吨,厂内库存为0吨,总期货库存为22740吨,环比10月18日回落4%。

本周社会库存去库程度放缓,刚需带来的库存消耗或以见底。后续随着冬季来临需求转弱,库存或有堆积压力,对沥青价格形成约束。

4.4 利润端

本周利润亏损有所减少。10月25日当周,经钢联测算的山东沥青生产毛利为-628元/吨,环比10月18日当周-794元/吨亏损减少。10月24日,BU-Brent裂解差为-10.8美元/桶,环比10月18日-10.2美元/桶基本持平。BU-SC裂解差为-673元/吨,环比10月18日-666元/吨回落。BU-FU裂解差为238元/吨,环比10月18日203元/吨回落。BU-LU裂解差为-772元/吨,环比10月11日-786元/吨回落。

总的来看,单边:沥青持震荡看待。炼厂自身主动修复利润的力量不强,叠加油价震荡偏弱,沥青价格凭借需求预期改善而带来的上行空间仍相对有限。而市场接货情绪相对谨慎,炼厂调整缩减排产计划,尽力以低开工支撑沥青价格下方。品种套利:可逢低多BU-Brent价差。油价重心下移预期,尽管成本端支撑沥青也转弱。但随着沥青炼厂控产和库存去化托底,供应压力或较原油偏小,其价格跌幅较油价或相对抗跌,可以选择逢低多BU-Brent价差。

内容由海通期货能源研发中心原创,转载请注明出处。

海量资讯、精准解读,尽在新浪财经APP

责任编辑:张靖笛

发表评论