炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经公司研究院

作者:新消费主张/cici

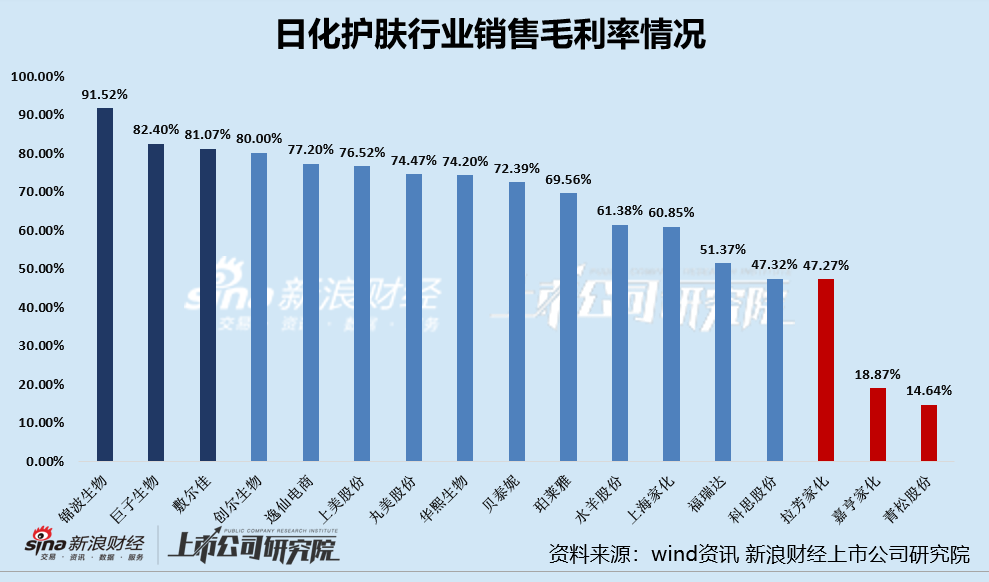

截至2024年8月31日,绝大多数日化护肤上市公司已完成2024年半年报的披露。在各项财务指标中,销售毛利率、销售净利率作为两项较为核心的盈利能力考核指标,倍受市场投资者关注。

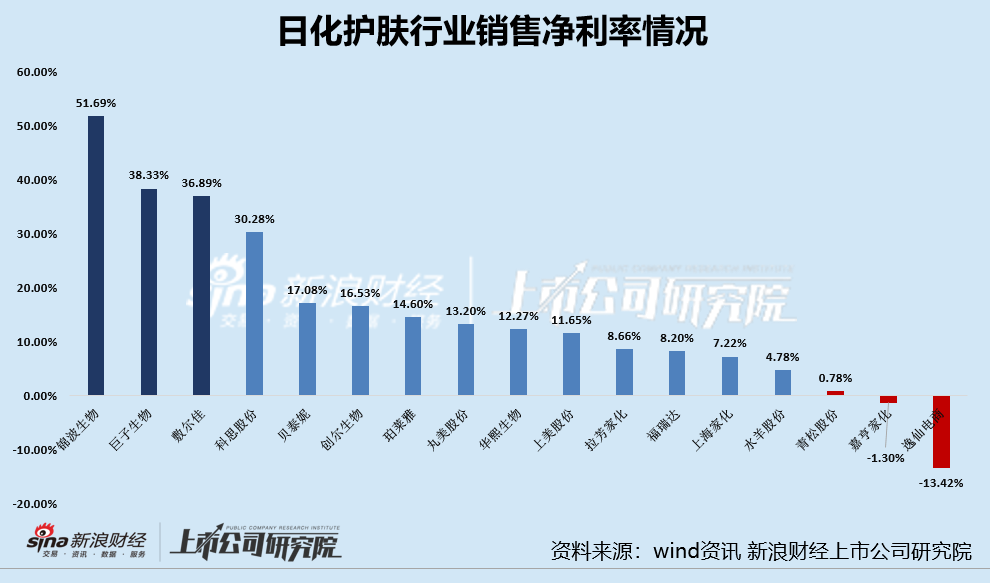

2024年上半年,日化护肤行业高毛利率、低净利率的现象依旧明显,一方面,行业近8成公司销售毛利率高于50%;另一方面,行业又有相当一部分企业的销售净利率低于10%,嘉亨家化、逸仙电商的销售净利率为负值且处于行业较低水平,分别为-1.3%、-13.42%。

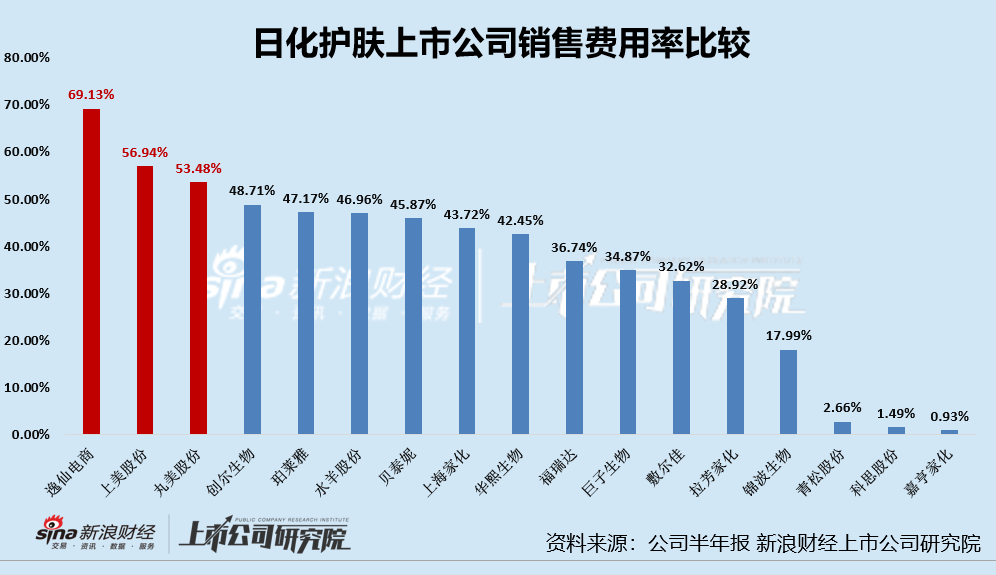

销售毛利率和销售净利率间差距较大的根源在于,日化护肤行业公司销售费用普遍较高,巨额营销侵吞利润。2024年上半年,逸仙电商销售费用率高达69%,成营销投入占营收比例最高的上市公司。

行业高毛利率、低净利率现象较为明显 多家上市公司净利率低于10%

事实上,日化护肤行业的毛利率并不低,有近8成公司的销售毛利率均高于50%,甚至有相当一部分企业的销售毛利率超过了75%,而行业公司销售净利率却普遍低于20%。

从销售毛利率来看,锦波生物、巨子生物、敷尔佳的销售毛利率位列前三,2024年上半年该三家公司的销售毛利率分别为91.52%、82.4%、81.07%。销售毛利率低于50%的公司仅有4家,分别为科思股份、拉芳家化、嘉恒家化、青松股份,2024年上半年该4家公司的销售毛利率分别为47.32%、47.27%、18.87%、14.54%。

其中嘉亨家化、青松股份的销售毛利率较低与代工厂低议价能力、高生产成本存在较大联系。从对下游议价能力看,国内化妆品代工厂有数千家,市场竞争异常激烈,这就使得国内品牌商选择面极广,从而减弱了代工厂议价空间。另外,代工厂的成本同样居高不下也是毛利较低的核心因素之一。

虽然行业公司销售毛利率普遍高于50%,但行业内多数上市公司的销售净利率低于15%,更有7家上市公司的销售净利率不足10%。在我们所选公司中,锦波生物、巨子生物、敷尔佳的销售净利率位列前三,分别为51.69%、38.33%、36.89%。而青松股份、嘉亨家化、逸仙电商的销售净利率则处于行业较低水平,分别为0.78%、-1.30%、-13.42%。

对于除了本身毛利率相对较低的代工行业外,其余护肤日化品牌的高毛利率、低净利率,与日化护肤行业高额营销支出存在着紧密联系。

重营销轻研发、产品同质化严重 逸仙电商销售费用率62%登顶

日化护肤行业公司销售费用普遍较高,巨额营销侵吞利润,是行业高毛利、低净利的根本原因。

特别是在互联网环境下,新锐品牌依靠电商平台、社交媒体等媒介,使营销与产品均能快速触达到广泛的消费者群体,在短时间内实现品牌规模的提升与认知的塑造。

为了维稳市场份额,日化护肤行业的营销也越来越内卷。聘请当红流量明星代言、与超头主播建立密切合作、遍布小红书等平台的种草“软文”、数不清的热播剧集热播综艺的广告植入、与网红合作测评等等,在品牌营销方面,多数日化护肤行业公司从未手软。

2024年上半年,日化护肤行业公司中,有多家销售费用率超出40%,换个通俗的说法就是,多家公司拿超40%的营收去做营销。在我们所选的17家日化护肤行业公司中,逸仙电商的销售费用率最高为69.13%,其次为上美股份、丸美股份,销售费用率分别为56.94%、53.48%。

然而,日化护肤行业相关公司在研发端的投入往往还不够营销端支出的一个零头,比如逸仙电商的销售费用率为69.13%,研发费用率却仅为3.67%;丸美股份的销售费用率为53.48%,研发费用率却仅为2.65%。

重营销、轻研发的背景下,日化护肤行业公司产品同质化严重,多数产品创新力度不够,难以真正满足消费者的护肤需求,严重阻碍了护肤品牌发展。另一方面,产品同质化严重,也使得日化护肤行业常年陷入价格战之中,直播间、官方旗舰店等线上渠道大促不断,这也变相降低了企业的盈利能力,形成恶性循环。

除此之外,重营销、轻研发,也会使得日化护肤公司将大量资源投放至出圈品牌,从而造成公司营收过度依赖某一品牌的现象,抗风险能力大大减弱。

比如,贝泰妮旗下“薇诺娜”品牌实现的销售收入占主营业务收入的比重超过90%,成为公司最重要的产品品牌。如果未来“薇诺娜”品牌运营策略失败、遭受重大负面新闻、市场认可度降低,或者发生品牌被盗用、被侵权等情况,都可能导致该品牌产品的销售收入下滑,进而对公司经营业绩产生不利影响。

2024年下半年,留给众多日化护肤行业公司的难题依旧是如何平衡营销支出与研发支出,做到营销和产品两端平衡,实现从营销驱动到产品驱动的逐步转换。

海量资讯、精准解读,尽在新浪财经APP

责任编辑:公司观察

发表评论