来源:机构之家

9月12日,兴业基金发布基金经理变更公告,旗下由钱睿南管理的两只基金产品分别增聘邹慧、刘方旭共同管理,而在此之前,这两只基金均由钱睿南单独管理。与此同时,据中国基金报报道,钱睿南即将因个人原因卸任这两只基金的管理职责,并离开兴业基金,在过渡期,钱睿南将与两位增聘的基金经理做好各项交接工作,确保产品运作的有序与平稳。这一变动无疑给业界和投资者带来了不小的震动。

早在今年4月25日,机构之家发布的文章“钱睿南快进快出策略能否稳坐牌桌?兴业基金内部变革引关注”,深入剖析了兴业基金时任副总经理钱睿南所面对的尴尬处境,文中多次暗示,“别下牌桌,stayrelevant”,只要手握筹码在桌上就有翻盘的机会,只是留给钱睿南的时间不多了。却不曾想,仅过半年时间,钱睿南最终还是未能逃脱基金业的残酷洗牌,还是下了“牌桌”。

事实上,钱睿南离职的消息并非突如其来,早在2024年初,其离职的迹象便已显现。今年2月,他首先卸任了兴业多策略基金的管理职责,这一举动被视为其职务调整的前奏,紧接着在一个月后,更是从公司“副总经理”的高位上退下,选择以基金经理的身份回炉再造。这一连串的变化,对于这位曾经叱咤风云、被誉为“双十”投资老将而言,无疑是一次颜面与心态上的严峻考验。

图1 系兴业基金基金经理钱睿南

营收、净利润双降,基金净值下跌或是离职直接诱因

近年来,市场环境持续低迷,给基金经理们带来了前所未有的挑战和压力。即便是荣获3座金牛奖、5座明星基金奖的资深投资老将钱睿南,也未能在这场风暴中独善其身,遭遇了业绩亏损。

据最新数据显示,兴业基金2024年上半年实现营业收入5.35亿元,净利润1.67亿元,与2023年同期数据相比,营业收入下降了18.2%,净利润下降了37.45%。在公司整体业绩导向下,持续的业绩不佳往往容易引发管理层的不满与调整意愿。近年来,钱睿南所管理的权益类基金净值的大幅下跌,或许成为了公司考虑调整管理策略或人员配置的直接导火索。

值得注意的是,此次增聘的基金经理邹慧,即公司目前权益投资部总经理,其基金业绩表现并未能超越钱睿南。具体而言,钱睿南在近3年、近1年、近6个月的取得的收益分别为-28.80%、-14.67%、-7.27%,虽同样面临亏损,但均优于邹慧-36.38%、-17.70%、-8.77%的业绩表现。同时,钱睿南的业绩还超越了大多数同类型基金经理,在行业中排名约前30%,这仍展现了他作为资深投资老将的实力与底气。

颇为讽刺的是,拥有15年丰富投资经验的钱睿南,从副总经理一职卸任后,如今需要向担任权益投资部总经理却仅有不到4年基金经理任职经验的邹慧汇报工作,这样的转变确实令人感慨万千。

尽管处境艰难,钱睿南自2024年4月以来,仍然展现出极高的职业素养和责任感,参与了28家企业的深入调研活动。然而,即便如此,兴业基金却最终还是未能给予他足够的支持与包容,这一结果无疑让人感到惋惜和遗憾。

表1 钱睿南、邹慧基金经理指数表现对比

数据来源:同花顺iFinD,截至2024年9月12日。

高层履新、重新梳理业务线,人员洗牌或是离职核心原因

钱睿南的离职背后,疑似与去年管理层的频繁变动紧密相联。回溯至2023年4月,叶文煌接棒官恒秋担任兴业基金董事长;紧接着同年6月,原总经理胡斌因工作变动原因离任,期间由董事长叶文煌代任公司总经理一职。

2023年8月,兴业基金董事长叶文煌在接受中国基金报采访时表示,“公司当前面临的最急迫、最突出的问题在于股债发展的相对不均衡,如何做大权益业务、做强权益产品、提升权益比重,是当下兴业基金亟需解决的主要问题。没有固收业务则没法生存,没有权益业务则没法持续发展。”

然而,在当时,兴业基金管理规模2987.99亿元,其产品结构与众多银行系公募基金类似,债券型基金在规模上占据了主导地位,占比高达57.87%,而混合型基金则相对弱势,其占比仅为5.9%,尚不足公司整体规模的一成。这种“股债结构”的明显失衡,正如董事长叶文煌所言,已成为了兴业基金亟待解决的问题。

为了改善这一“股债失衡”的现状,2023年9月,兴业基金迎来新任总经理,正是此前从国泰基金离职的基金业“老兵”李辉,这一变动标志着董事长叶文煌结束了其代行总经理职责的过渡阶段。巧合的是,国泰基金与兴业基金在业务结构上存在相似之处,均面临“固强权弱”的挑战,因此,如何推动兴业基金权益业务的显增长,成为了新上任总经理李辉肩上沉甸甸的责任与压力。

随着董事长与总经理的相继更替,兴业基金在过去一年中经历了一系列深刻的变革。然而,值得注意的是,自去年9月李辉担任兴业基金总经理以来,他在公司战略上的重点似乎并未立即聚焦于权益业务的提升,而是更倾向于在公司已有相对优势的固收业务上进行强化。

据阿尔法工场2024年4月报道,在公募行业普遍降薪裁员的当下,兴业基金却逆流而上,加大了对投研团队的投入与构建。公司新组建了一支固收团队,让其与原来团队进行“赛马”,背后的原因,直指新上任总经理李辉意欲“重新梳理产品线,达成人员洗牌”。

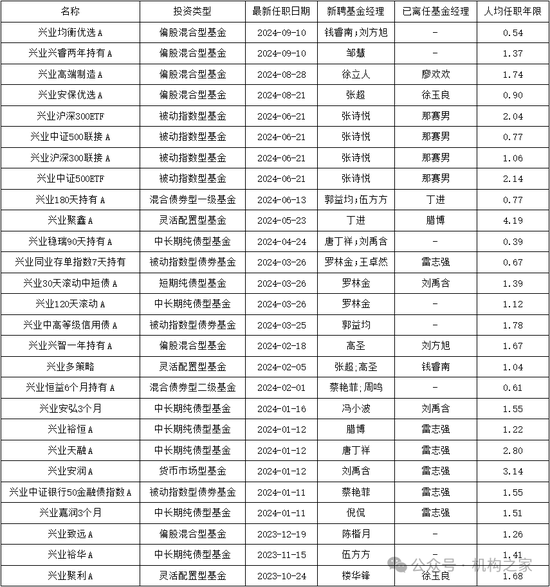

与此同时,机构之家发现,自2023年9月李辉履新以来,兴业基金在基金经理层面进行了大刀阔斧的调整。截至日前,已有27只基金经历了基金经理的变动,这种频繁的调整几乎贯穿了于每个月。特别值得一提的是,2024年1月单月就有6只基金完成了基金经理的更换,这一举措无疑加速了团队的新老交替与战略转型步伐。

此外,从基金投资类型深入分析,兴业基金在调整基金经理的举措中,采取了“循序渐进”的策略。调整所涉及的基金首先从债券型基金开始,自今年6月起,逐步转向对权益板块团队的优化。

表2 兴业基金基金经理变更情况(2023年9月以来)

数据来源:Wind,截至2024年9月12日。

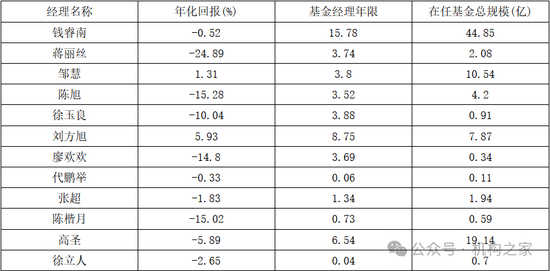

对于兴业基金而言,钱睿南的离任只是公司深化变革的冰山一角。作为团队中拥有15.78年投资经验的资深基金经理,钱睿南在任期间管理的总规模达到44.85亿元,占到公司权益规模的三分之一,如表3所示,其年化回报率在偏股型基金经理团队中也是名列前茅。然而,即便如此,钱睿南也未能幸免于公司变革的洪流之中,最终被“挤下了牌桌”。

如今,随着钱睿南的离任,业界不禁猜测,这是否意味着兴业基金将进一步深化其权益板块的调整与优化。对于剩余的权益基金经理而言,这一变动无疑带来了更多的不确定性和挑战,他们或许需要更加谨慎地应对,以确保自身在团队中的地位与业绩不受影响。

表3 偏股型基金经理年化回报

海量资讯、精准解读,尽在新浪财经APP

责任编辑:常福强

发表评论